Tabla de Contenidos

Las startups en Latinoamérica han demostrado su visión de solventar problemas globales, brindando soluciones disruptivas y cada vez más los latinoamericanos muestran su interés en el emprendimiento.

De acuerdo con Crunchbase, el 2021 dejó acuerdos de inversión de USD$288,000 millones y se integraron 291 empresas a la categoría de unicornio (en 2020 161) y en todo el mundo se contabilizan 844, además se prevé que para finales del 2022 sean 1,000 por lo que surge la interrogante ¿Cómo logran levantar capital estas entidades innovadoras estando dentro de Latinoamérica?

Los dueños de estas compañías que consiguieron que inversionistas fijaran su atención en sus ideas pasaron por un proceso en donde definieron su propuesta de valor, crearon un plan de negocios para luego presentarla ante los empresarios.

Pero no basta con crear una presentación llamativa, es importante que el emprendedor se capacite sobre el rubro al que se desempeña, conocer a los proveedores de capital y saber muy bien qué tipo de empresas le interesan.

Silvia Moschini, presidente y cofundadora de TransparentBusiness, CEO y fundadora de SheWorks!, y productora Ejecutiva de Unicorn Hunters indicó en una entrevista a Forbes “para captar inversionistas se necesitan ideas de negocio ágiles, disruptivas y flexibles, que vayan acompañadas de un plan de negocios sólido y de una narrativa atractiva. Los emprendedores tienen que ser astutos, comprender cómo se van moviendo las necesidades del mercado y aprovechar la oportunidad”.

Recomendaciones para levantar capital si estás en Latinoamérica

La capacitación: Claudio Barahona, socio gerente de Alaya Capital y creador de Cómo Levantar Capital, asegura que existe una brecha educativa en la industria de capital de riesgo en América Latina, por lo cual fundó una escuela en línea que enseña a emprendedores a recaudar fondos para sus startups.

En esta plataforma encontrarás lecciones para aprender a planificar tu presentación, qué documentos tener listos y cómo comunicarse con un inversor.

Programas de aceleración e incubación: Ayudan a las pequeñas empresas a consolidarse y proveen fondos para financiar proyectos innovadores y con gran potencial.

Algunas entidades reconocidas en Latinoamérica son: Startup Chile, SEED, NXTP Labs, Startup México, Wayra, 500 Startups LatAm, Founder Institute, Ace Aceleratech, entre otros.

Toma en cuenta que existen organizaciones para diferentes tipos de startups y diseñadas para apoyar empresas dependiendo de la etapa en que se encuentra el negocio, por lo que te recomendamos investigar sobre cada una para encontrar la que más se adecúe a ti.

Conoce más sobre el capital: Posiblemente hayas escuchado hablar sobre Private Equity y Venture Capital y si estos términos te causan confusión te compartimos 3 claves para que comprendas las diferencias esenciales:

- El capital privado es capital invertido en una empresa u otra entidad que no cotiza en bolsa.

- El capital de riesgo es el financiamiento otorgado a nuevas empresas que muestran potencial de crecimiento en el largo plazo.

- El capital privado y el capital de riesgo compran diferentes tipos de empresas, invierten diferentes cantidades de dinero y reclaman diferentes cantidades de capital en las empresas en las que han invertido.

Aprende más sobre estos términos aquí: Las diferencias entre Private Equity y Venture Capital

Instrumentos para levantar capital

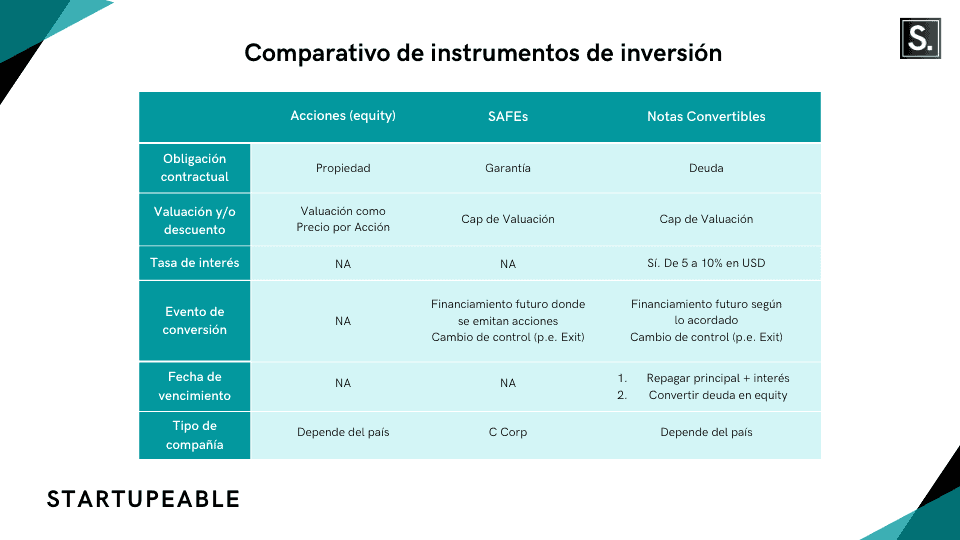

Existen 3 principales instrumentos para levantar capital para startups y es de vital importancia que los evalúes con base a tus requerimientos y las expectativas de los inversionistas ya que todos tienen sus ventajas y desventajas que vamos a conocer ahora.

Acciones

Son las partes iguales en las que se divide el capital social de una empresa, los inversionistas tendrán el control y derecho de propiedad sobre un porcentaje de la compañía. Este es uno de los métodos más utilizados en las rondas de inversión ya que si la startup progresa, el valor de las acciones sube y por ende los empresarios pagarán más.

Los SAFE’s

Es un documento legal denominado Simple Agreement for Future Equity con el cual se puede invertir dinero en una organización sin obtener acciones inmediatas, sino en un futuro. Se creó con el fin de reducir costos y tiempos del papeleo legal de una ronda de inversión, especialmente en las primeras.

Notas convertibles

Comúnmente se utilizan como capital semilla, es decir, el fundador contrae una deuda con el inversionista y al vencimiento del plazo, el proveedor de capital puede pedir a la empresa el pago en efectivo o en acciones.

La mayor desventaja de este instrumento es que suele estar sujeta a las leyes del país de origen de la startup lo que hace que sea menos atractiva para el inversionista si no está familiarizado con la legislación de ese país.